Rente ist mehr als eine Zahl

Viele stellen sich irgendwann die entscheidende Frage: Wieviel Rente braucht ein Ehepaar, um im Alter gut leben zu können? Gerade angesichts steigender Kosten und Ausgaben im Alter, unsicherer Finanzmärkte und einer tendenziell geringen Rente bei vielen Versicherten, wird eine verlässliche Planung immer wichtiger. Dabei spielen zahlreiche verschiedene Faktoren eine Rolle: der Lebensstil, die Wohnform, bestehende Rentenansprüche oder der Anspruch auf eine Witwen- oder Witwerrente.

Nun erfahren Sie nicht nur, wie Sie Ihren tatsächlichen Bedarf im Ruhestand berechnen, sondern auch, was Sie tun können, um mit 60 oder 70 Jahren noch gut leben zu können – egal ob Sie bereits eine Rente bezogen haben oder kurz vor dem Renteneintrittsalter stehen.

Die zentrale Frage – Wieviel Geld brauche ich im Alter?

Die Antwort darauf hängt maßgeblich vom individuellen Lebensstil ab. Wer seinen gewohnten Lebensstandard im Alter halten möchte, braucht in der Regel 70 bis 80 Prozent des letzten Nettogehalts. Das bedeutet: Ein Ehepaar mit einem gemeinsamen Nettogehalt von 4.000 Euro sollte mit mindestens 3.200 Euro netto im Monat rechnen, um sorgenfrei leben zu können.

Das Problem: Die gesetzliche Rentenversicherung zahlt in vielen Fällen deutlich weniger aus. Die durchschnittliche ausgezahlte Rente pro Person liegt bei rund 1.000 Euro brutto pro Monat, oft sogar darunter. Das bedeutet für viele Ehepaare: 1.800 Euro Rente monatlich – und damit rund 1.500 Euro netto im Monat. Eine spürbare Rentenlücke entsteht.

So viel Rente erhält ein durchschnittliches Ehepaar – reicht das?

Die Höhe der gesetzlichen Rente richtet sich nach dem Beitragsjahr, dem eigenen Einkommen und der Wartezeit in der gesetzlichen Rentenversicherung. Ein Ehepaar, das zusammen 80 Rentenpunkte gesammelt hat, erhält eine Rente von etwa 2.800 bis 3.000 Euro brutto pro Monat. Davon werden Beiträge zur Kranken- und Pflegeversicherung sowie Steuern abgezogen – übrig bleiben oft weniger als 2.400 Euro netto.

Doch viele Ruheständler bekommen weit weniger, da oft nur ein Partner voll gearbeitet und der andere wegen Kindererziehung oder Teilzeit weniger verdient hat. Gerade Frauen, die bereits seit 30 Jahren in Teilzeit arbeiten, haben geringere Ansprüche. Das bedeutet: Nur wer frühzeitig fürs Alter plant, kann seinen Bedarf decken.

Wie viel Kapital brauchen Ehepaare, um die Rentenlücke zu schließen?

Wer die Differenz zwischen gesetzlicher Rente und dem tatsächlichen Bedarf schließen möchte, muss privat vorsorgen. Bei einer monatlichen Lücke von 1.000 Euro und einer geplanten Ruhestandsdauer von 25 Jahren benötigt ein Ehepaar etwa einen Kapitalstock von 300.000 Euro, wenn dieses Kapital bei moderater Rendite von ca. 3-4 % monatlich entnommen wird.

Auch kleinere Beträge wie 20.000 Euro netto, 50.000 Euro, 60.000 Euro oder 200.000 Euro können hilfreich sein – je nach Anspruch und Bedarf. Entscheidend ist, dass man monatlich für die Altersvorsorge spart, am besten bereits ab dem 30. Lebensjahr.

Witwen- und Witwerrente – Sicherheit im Todesfall

Viele Paare sind miteinander verheiratet, einer der Ehepartner verstirbt – dann stellt sich die Frage: Wer bekommt eine Witwen- oder Witwerrente? Grundsätzlich gilt: War das Paar mindestens ein Jahr vor dem Tod des früheren Ehepartners verheiratet und wurde die Wartezeit erfüllt, besteht Anspruch auf Hinterbliebenenrente.

Große oder kleine Witwen- oder Witwerrente?

- Die große Witwen- oder Witwerrente beträgt 60 Prozent des Rentenanspruchs des Verstorbenen (seit 2002, vorher 55 Prozent).

- Die kleine Witwen- oder Witwerrente wird für zwei Jahre gezahlt und beträgt ebenfalls 55 oder 60 Prozent, abhängig vom Jahr des Todes und der alten Regelung.

Wichtig: Die Rente wird nur in voller Höhe gezahlt, wenn das eigene Einkommen eine bestimmte Grenze nicht übersteigt. Übersteigt es den Freibetrag, wird die Rente angerechnet. In vielen Fällen wird die Witwerrente in voller Höhe nur dann ausgezahlt, wenn kein oder nur ein sehr geringes Einkommen besteht.

Die Berechnung ist komplex: Die Witwen- oder Witwerrente beträgt 60 statt 55 Prozent, wenn der frühere Ehepartner nach dem 31.12.2001 ums Leben gekommen ist oder bereits eine Rente bezogen hat. Wer eine Witwen- oder Witwerrente beantragen möchte, sollte sich frühzeitig bei der gesetzlichen Rentenversicherung beraten lassen.

Beispielrechnung – Ruhestand mit 60: Was bleibt wirklich übrig?

Ehepaar Müller möchte mit 60 Jahre alt in den Ruhestand gehen. Sie wohnen zur Miete, reisen gerne und möchten im Alter den gewohnten Lebensstandard halten.

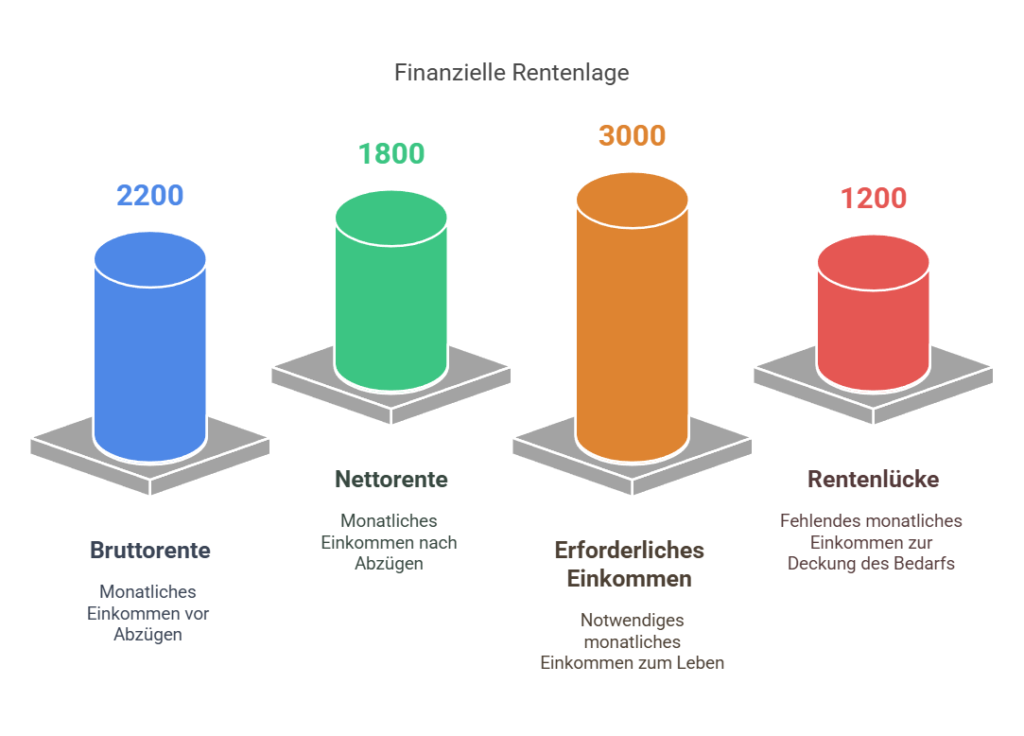

- Gemeinsame Rente: 2.200 Euro brutto

- Nach Abzug von Steuern und Versicherungen: ca. 1.800 Euro netto

- Tatsächlicher Bedarf: ca. 3.000 Euro pro Monat

- Rentenlücke: 1.200 Euro monatlich

Zur Deckung dieser Lücke benötigen sie einen Kapitalstock von rund Betrag von 300.000 Euro.

Alternativ könnten sie auf Basis einer geringeren Versorgung ein Lebensmodell mit Grundsicherung im Alter anstreben – was jedoch oft bedeutet, deutlich weniger als 2.000 Euro netto zur Verfügung zu haben. Damit ist kein Leben im gewohnten Standard mehr möglich.

So schaffen Sie finanzielle Sicherheit im Alter

1. Rentenansprüche prüfen und optimieren

Fordern Sie regelmäßig Ihre Renteninformation an, analysieren Sie Ihren Rentenanspruch und prüfen Sie, ob die gesetzliche Rentenversicherung alle relevanten Zeiten korrekt erfasst hat – inklusive Kindererziehung, Pflege, Auslandstätigkeit oder neue Ehepartner.

2. Private Vorsorge frühzeitig beginnen

Je früher, desto besser: Schon kleine Beträge summieren sich über Jahrzehnte zu einem starken Kapitalpolster. Wer z. B. 100 Euro pro Monat in einen ETF-Sparplan investiert, kann nach 30 Jahren auf ein solides Vorsorgevermögen blicken.

3. Neben den Renten weitere Einkünfte einplanen

Vermietete Immobilien, private Rentenversicherungen, Riester-Rente oder betriebliche Altersvorsorge ergänzen die Rente sowie die ausgezahlte Rente aus der gesetzlichen Kasse.

4. Anspruch auf Witwenrente oder Witwerrente prüfen

Gerade für verwitwete Menschen ist es wichtig zu wissen, ob sie einen Anspruch auf Witwen- oder Witwerrente haben. Die voller Höhe des Rentenanspruchs des Verstorbenen spielt dabei ebenso eine Rolle wie das eigene Einkommen. Oft entscheidet der Höhe des Rentenanspruchs ihres verstorbenen Ehepartners darüber, ob es sich um eine existenzsichernde Rente handelt.

Orientierung: wieviel Rente braucht ein Ehepaar

| Aspekt | Kernaussage |

|---|---|

| Bedarf-Richtwert | Für den gewohnten Lebensstandard gelten 70 bis 80 Prozent des letzten gemeinsamen Nettoeinkommens als praktikabler Orientierungswert. |

| Wohnkosten | Warmmiete oder Hauskosten realistisch kalkulieren, da sie den größten Posten ausmachen und je nach Region stark variieren. |

| Kranken- und Pflegekosten | Beiträge sowie Zusatzbeiträge und Zuzahlungen mindern die verfügbare Nettorente und gehören fest in den Monatsplan. |

| Rücklagen und Unvorhergesehenes | Ein Puffer für Reparaturen, Gesundheit, Mobilität und größere Anschaffungen ist sinnvoll, ideal sind mehrere Monatsausgaben als Reserve. |

| Zusätzliche Vorsorge | Betriebliche und private Renten sowie Kapitalentnahmen ergänzen die gesetzliche Rente und sollten defensiv geplant und regelmäßig überprüft werden. |

Fazit – Früh planen, clever handeln

Die Frage „Wieviel Rente braucht ein Ehepaar?“ lässt sich nicht pauschal beantworten. Doch eines ist sicher: Nur mit frühzeitiger Planung, regelmäßiger Überprüfung der Rentenansprüche und gezielter Zahlung in private Vorsorgemodelle lässt sich die drohende geringe Rente vermeiden. Ob es um 80 Prozent des Nettogehalts, den Freibetrag bei der Witwenrente, eine geplante Zusatzrente von 1000 Euro oder um Anspruch auf eine Witwenrente nach dem Tod des früheren Ehepartners geht – eine fundierte Strategie ist entscheidend.

Lassen Sie sich beraten, prüfen Sie Ihre Möglichkeiten und handeln Sie rechtzeitig. Denn wer vorbereitet ist, kann den Ruhestand entspannt genießen – mit einer Rente, die ausgezahlt wird und auch wirklich zum Leben reicht.

Häufig gestellte Fragen zum Thema „wieviel Rente braucht ein Ehepaar“

Wie plane ich richtig, mit Brutto- oder Nettorente?

Orientieren Sie sich am Netto, denn davon bestreiten Sie Ihre Ausgaben. Die Renteninformation nennt in der Regel Bruttowerte. Ziehen Sie Beiträge für Kranken- und Pflegeversicherung sowie mögliche Steuern ab. Erst das Ergebnis zeigt, wie viel Geld Ihnen tatsächlich monatlich zur Verfügung steht.

Was tun, wenn die Renten beider Partner sehr unterschiedlich sind?

Planen Sie den Haushalt gemeinsam und betrachten Sie Fixkosten auf Paarebene. Teilen Sie die Ausgaben transparent auf und berücksichtigen Sie, dass die höhere Rente Lücken ausgleichen kann. Erstellen Sie ein gemeinsames Budget und prüfen Sie regelmäßig, ob Spar- oder Vorsorgebeiträge angepasst werden sollten.

Wie beeinflusst Wohneigentum den Rentenbedarf?

Ohne Miete sinkt der laufende Bedarf, doch Nebenkosten und Instandhaltung bleiben. Bilden Sie Rücklagen für Reparaturen und Modernisierungen. Prüfen Sie, ob energetische Maßnahmen oder kleinere Umbauten die Kosten senken. Eine realistische Jahresplanung verhindert, dass unerwartete Ausgaben die Liquidität belasten.

Wie berücksichtige ich Inflation in meiner Planung?

Aktualisieren Sie Ihr Budget mindestens einmal im Jahr. Setzen Sie Preissteigerungen für Energie, Lebensmittel und Versicherungen an. Prüfen Sie, ob Rentenanpassungen den Kaufkraftverlust ausgleichen. Halten Sie einen Puffer bereit und passen Sie Entnahmen aus Vermögen behutsam an, um die Substanz zu schützen.

Welche Rolle spielen Nebenverdienst oder Minijob im Ruhestand?

Ein moderater Nebenverdienst verbessert die Liquidität und kann Spielraum für Rücklagen schaffen. Prüfen Sie vorab mögliche Auswirkungen auf Abgaben und auf bestehende Leistungen. Legen Sie ein klares Zeitbudget fest und achten Sie darauf, dass zusätzliche Einnahmen keine unrealistischen Ausgabengewohnheiten fördern.

Passende Artikel:

Wieviel Rente braucht man zum guten Leben?

Sparen für die Rente: Strategien für finanzielle Sicherheit im Alter

Rentenlücke schließen: Sichere Zukunft für dich

Frührente wegen Krankheit oder Behinderung – Anspruch und Voraussetzungen

Wichtiger Hinweis: Die Inhalte dieses Magazins dienen ausschließlich Informations- und Unterhaltungszwecken und besitzen keinen Beratercharakter. Die bereitgestellten Informationen waren zum Zeitpunkt der Veröffentlichung aktuell. Eine Garantie für Vollständigkeit, Aktualität und Richtigkeit wird nicht übernommen, jegliche Haftung im Zusammenhang mit der Nutzung dieser Inhalte ist ausgeschlossen. Diese Inhalte ersetzen keine professionelle juristische, medizinische oder finanzielle Beratung. Bei spezifischen Fragen oder besonderen Umständen sollte stets ein entsprechender Fachexperte hinzugezogen werden. Texte können mithilfe von KI-Systemen erstellt oder unterstützt worden sein.