Stablecoins sind eine besondere Art von Kryptowährungen, die sich durch eine geringe Volatilität auszeichnen. Sie sind Kryptowährungen, die darauf abzielen, die starken Preisschwankungen traditioneller Kryptowährungen wie Bitcoin und Ether zu vermeiden. Der Wert von Stablecoins ist oft an den US-Dollar gekoppelt, aber auch eine Bindung an andere Fiat-Währungen wie den Euro oder an den Wert eines anderen Assets wie Gold ist möglich. In diesem Artikel werden wir erklären, wie Stablecoins funktionieren, welche verschiedenen Arten von Stablecoins es gibt und welche Risiken und Vorteile sie mit sich bringen, sodass Sie nie mehr fragen müssen: „Was ist ein Stablecoin?“.

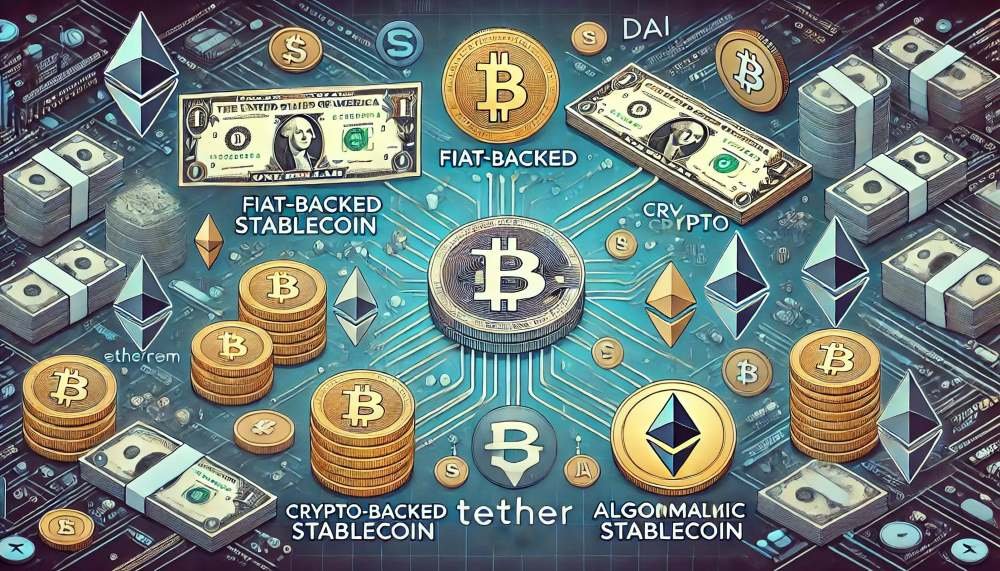

Verschiedene Arten von Stablecoins

Es gibt verschiedene Typen von Stablecoins, die alle darauf abzielen, den Wert von Kryptowährungen stabil zu halten und Preisschwankungen zu vermeiden. Die wichtigsten Arten von Stablecoins sind:

1. Fiat-gestützte Stablecoins

- Fiat-gestützte Stablecoins sind durch Fiat-Währungen wie den US-Dollar oder den Euro gedeckt. Sie werden oft von einem zentralen Unternehmen ausgegeben, das die Fiat-Reserven hält. Die am weitesten verbreiteten Stablecoins dieser Art sind Tether (USDT), USD Coin (USDC) und Tether Gold.

- Die Bindung an den US-Dollar erfolgt in der Regel durch eine 1:1-Deckung, was bedeutet, dass für jeden ausgegebenen Stablecoin ein US-Dollar in Reserve gehalten wird. Dadurch bleibt der Wert des Stablecoins stabil und Preisschwankungen werden vermieden. Unternehmen wie Tether Limited spielen hier eine zentrale Rolle.

2. Kryptogestützte Stablecoins

- Kryptogestützte Stablecoins sind durch andere Kryptowährungen gedeckt, wie zum Beispiel durch Ether. Der bekannteste Stablecoin dieser Art ist DAI, der von der dezentralen Organisation MakerDAO herausgegeben wird.

- Diese Stablecoins zielen darauf ab, Preisschwankungen durch eine Überbesicherung zu minimieren. Das bedeutet, dass der Wert der hinterlegten Kryptowährung höher ist als der ausgegebene Wert der Stablecoins. Dies dient als Sicherheit gegen Schwankungen im Marktpreis der Sicherheiten.

- Der Wert von DAI wird beispielsweise durch ein Collateralized Debt Position (CDP)-System stabilisiert, das im Wesentlichen die Volatilität der hinterlegten Sicherheiten abfedert.

3. Algorithmische Stablecoins

- Algorithmische Stablecoins funktionieren anders als die vorgenannten Typen. Sie sind weder durch Fiat noch durch Krypto-Reserven gedeckt, sondern regulieren ihren Wert mithilfe eines Algorithmus, der das Angebot und die Nachfrage anpasst.

- Wenn der Wert des Stablecoins über den angestrebten US-Dollar-Wert steigt, erhöht der Algorithmus das Angebot, um den Preis zu senken. Sinkt der Wert, wird das Angebot reduziert, um den Preis zu erhöhen.

- Algorithmische Stablecoins wie Ampleforth (AMPL) bieten eine flexible Lösung, haben jedoch in der Vergangenheit aufgrund von Marktinstabilitäten Schwierigkeiten bei der Stabilisierung des Werts gezeigt.

Wie funktionieren Stablecoins?

Stablecoins zielen darauf ab, die Vorteile von Kryptowährungen zu nutzen und gleichzeitig die hohen Preisschwankungen zu vermeiden. Doch wie funktionieren Stablecoins im Detail?

- Fiat-gestützte Stablecoins sind durch Wertreserven wie den US-Dollar gedeckt. Sie werden oft von zentralisierten Unternehmen verwaltet, die sicherstellen, dass die Reservebestände ausreichend sind, um den ausgegebenen Token zu decken. Dies schafft Vertrauen bei den Nutzern und minimiert das Risiko von Wertverlusten.

- Kryptogestützte Stablecoins wie DAI arbeiten dezentral. Sie nutzen andere Kryptowährungen als Sicherheit, um den Wert stabil zu halten. Über das System der MakerDAO wird beispielsweise eine Überbesicherung sichergestellt, um den Wert von DAI auch bei Marktbewegungen zu schützen.

- Algorithmische Stablecoins regulieren ihr Angebot durch Smart Contracts, die automatisch die Anzahl der im Umlauf befindlichen Token erhöhen oder verringern, um den angestrebten Wert beizubehalten. Sie sind auf die Dynamik von Angebot und Nachfrage angewiesen, was sie besonders anfällig für extreme Marktsituationen macht.

Warum sind Stablecoins wichtig?

Stablecoins spielen eine entscheidende Rolle im Krypto-Ökosystem und bieten eine stabile Grundlage für verschiedene Anwendungen:

- Verwendung im Handel: Sie sind ideal als Tauschmittel auf Kryptobörsen, da sie eine stabile Alternative zu volatilen Kryptowährungen bieten. Anleger können ihre Gelder zwischen den Märkten parken, ohne die Schwankungen traditioneller Kryptos wie Bitcoin oder Ether ausgesetzt zu sein.

- Absicherung gegen Volatilität: Für Käufer eines Stablecoins bietet die Bindung an den US-Dollar eine Absicherung gegen die Volatilität des Kryptomarktes. Dies macht Stablecoins besonders attraktiv für den Einsatz im Alltag und als Wertspeicher.

- Verwendung in DeFi: Stablecoins wie DAI und USDC sind integraler Bestandteil vieler Dezentraler Finanzanwendungen (DeFi), da sie als Sicherheit für Kredite, für Staking oder für den Handel verwendet werden. Stablecoins spielen somit eine zentrale Rolle in der DeFi-Infrastruktur.

Vorteile von Stablecoins

- Geringe Preisschwankungen: Im Gegensatz zu volatilen Kryptowährungen wie Bitcoin und Ether bieten Stablecoins durch ihre Bindung an den US-Dollar oder den Euro einen stabilen Wert, der ideal für alltägliche Transaktionen ist.

- Einfacher Zugang zum Kryptomarkt: Stablecoins ermöglichen es Anlegern, Kapital in den Kryptomarkt zu investieren, ohne den extremen Preisschwankungen ausgesetzt zu sein. Der Wert eines Stablecoins bleibt konstant und erleichtert den Einstieg.

- Flexibilität und Liquidität: Stablecoins wie USDT und USDC bieten hohe Liquidität und werden von den meisten Kryptobörsen unterstützt. Das erleichtert den Handel und die Nutzung in verschiedenen Anwendungen.

- Einsatz in der Praxis: Die Verwendung von Stablecoins als Wertspeicher oder Tauschmittel ermöglicht schnelle und günstige Transaktionen, sowohl im täglichen Gebrauch als auch für grenzüberschreitende Zahlungen.

Risiken von Stablecoins

Trotz ihrer Vorteile bergen Stablecoins auch einige Risiken, die sowohl für Anleger als auch für das gesamte Krypto-Ökosystem relevant sind:

- Zentralisierung: Viele der größten Stablecoins, wie Tether (USDT), werden von zentralisierten Organisationen verwaltet. Dies birgt das Risiko, dass die Wertreserven nicht transparent oder unzureichend sind, was das Vertrauen der Nutzer beeinträchtigen kann.

- Regulatorische Unsicherheiten: Stablecoins wie USDT unterliegen zunehmend regulatorischen Prüfungen. Regulierungsbehörden stellen infrage, ob die Reserven tatsächlich ausreichend gedeckt sind, was zu Unsicherheiten bei den Anlegern führen kann.

- Algorithmische Unsicherheit: Bei algorithmischen Stablecoins besteht das Risiko, dass der Algorithmus nicht in der Lage ist, den Wert stabil zu halten, insbesondere in extremen Marktsituationen. Dies kann zu einer Entkopplung vom US-Dollar führen.

Größte Stablecoins auf dem Markt

- Tether (USDT): Der größte und am meisten verwendete Stablecoin, dessen Wert an den US-Dollar gekoppelt ist. Tether ist aufgrund seiner breiten Akzeptanz auf Kryptobörsen und seiner hohen Liquidität die zweitgrößte Stablecoin auf dem Markt.

- USD Coin (USDC): Ein Stablecoin, der durch Fiat-Reserven gedeckt und von Circle und Coinbase ausgegeben wird. Er zeichnet sich durch seine hohe Transparenz und regulatorische Konformität aus.

- DAI: Ein dezentraler, kryptogestützter Stablecoin, der durch die MakerDAO-Plattform verwaltet wird. DAI ist an den US-Dollar gebunden und bietet eine hohe Flexibilität in DeFi-Anwendungen.

Wie Stablecoins in der Vergangenheit verwendet wurden

In der Vergangenheit haben Stablecoins eine zentrale Rolle bei der Entwicklung der Dezentralen Finanzwelt (DeFi) gespielt. Sie haben dazu beigetragen, eine stabile Wertbasis für Finanzprodukte zu schaffen, die auf Blockchain-Technologie basieren, und haben sich als Wertspeicher und Tauschmittel bewährt. Durch ihre geringe Volatilität sind Stablecoins ideal für den Einsatz in DeFi-Protokollen, bei Staking und für grenzüberschreitende Zahlungen.

Stablecoins wie USDT, USDC und DAI haben es ermöglicht, Finanzdienstleistungen anzubieten, die bisher Menschen vorbehalten waren, die Zugang zu traditionellen Banken hatten. Sie haben die Tür zu einer neuen Art von Finanzsystem geöffnet, das offen, transparent und zugänglich für jedermann ist.

Stablecoins und die Bindung an den US-Dollar

Die meisten Stablecoins sind an den US-Dollar gebunden, da dieser als globale Leitwährung fungiert und ein hohes Maß an Stabilität bietet. Die Bindung erfolgt in der Regel durch eine 1:1-Deckung, bei der für jeden ausgegebenen Stablecoin ein US-Dollar in Reserve gehalten wird. Dies schafft Vertrauen und sorgt dafür, dass der Wert von Stablecoins konstant bleibt.

Die Bindung von Stablecoins an den US-Dollar bietet zahlreiche Vorteile:

- Stabilität: Der US-Dollar ist eine der stabilsten Währungen der Welt, was bedeutet, dass Stablecoins eine zuverlässige Wertaufbewahrung bieten.

- Breite Akzeptanz: Da der US-Dollar weltweit akzeptiert wird, sind auch Stablecoins, die an den Dollar gekoppelt sind, international nutzbar.

Fazit: Die Bedeutung von Stablecoins im Krypto-Ökosystem

Stablecoins sind eine der wichtigsten Innovationen im Bereich der Kryptowährungen. Sie bieten eine Möglichkeit, die Vorteile von digitalen Assets zu nutzen, ohne den Risiken von Preisschwankungen ausgesetzt zu sein. Mit ihrer Bindung an den US-Dollar oder andere stabile Vermögenswerte schaffen sie eine sichere Grundlage für den Einsatz in Dezentralen Finanzanwendungen (DeFi), als Wertspeicher und als Tauschmittel.

Ob Fiat-gestützt, kryptogestützt oder algorithmisch – die verschiedenen Arten von Stablecoins haben alle das Ziel, einen stabilen Wert zu bieten und die Nutzung von Kryptowährungen im Alltag zu erleichtern. Trotz einiger Risiken, wie der potenziellen Zentralisierung und regulatorischen Herausforderungen, sind Stablecoins ein wichtiger Bestandteil des heutigen Krypto-Marktes und werden auch in Zukunft eine entscheidende Rolle bei der Weiterentwicklung des globalen Finanzsystems spielen.

Passende Artikel:

Stellar Coin (XLM): Prognose, Kurs, Marktkapitalisierung und alle wichtigen Informationen

Stellar Lumens (XLM) kaufen: Token, Blockchain, Marktkapitalisierung und mehr

Altcoin Season 2025? So profitieren Sie maximal

Solana Coin: eine umfassende Analyse und Prognose

Asset Protection: Vermögensschutz mit Kryptowährungen, Stiftung und rechtlichen Gestaltungen

Blackrock und Bitcoin – ein fruchtbare Verbindung?

Stellar Prognose 2024, 2025 und 2030 – Wie wird sich der Preis von Stellar entwickeln?